La banque évolue vers un modèle commercialement et technologiquement plus ouvert, l’Open Banking. Pour fidéliser leurs clients dans un tel environnement à la fois très collaboratif et très concurrentiel, les banques doivent se détacher de l’approche « vendeur de produits bancaires ». Elles doivent apprendre à créer de nouvelles expériences client. La gestion du consentement du client et de la portabilité de ce consentement dans un écosystème ouvert sera un élément clé pour préserver le capital confiance que les clients accordent aujourd’hui à leur banque.

Les points à retenir :

|

Sommaire :

-

Pourquoi les données clients sont-elles un enjeu clé de la banque ouverte ?

-

Quel est le principal atout des banques dans leur transition vers l’Open Banking ?

Qu’est-ce que l’Open Banking ?

Dans un monde de plus en plus numérique et concurrentiel, l’Open Banking est un modèle de la banque du futur.

Une banque ouverte, qui privilégie la pérennité de sa relation avec ses clients par rapport à la vente de produits maison. Pour retenir ses clients, elle enrichit son offre en collaborant avec des partenaires à valeur ajoutée, voire des concurrents. Elle se positionne comme une plateforme au centre d’un écosystème collaboratif.

Dans un premier temps, les services externes proposés peuvent être des services bancaires complémentaires, tels que des services de paiement mobile offerts par des startups innovantes.

À terme, la banque peut s’ouvrir à des services non bancaires tels que des services de gestion immobilière ou même la vente de biens de consommation. Elle peut également franchir le pas et offrir des services bancaires concurrents, devenant ainsi une véritable marketplace.

Pour débattre de ce modèle de banque ouverte du futur, Antoine Clément, Directeur Commercial chez Didomi et Yannig Roth, VP Marketing de Didomi ont accueilli Ronan Le Moal, Directeur Général d’Épopée (et ex-DG du Crédit Mutuel Arkéa) et Julien Mas, CEO de Gold Circle. Regardez la vidéo de leur entretien ou retrouvez leurs arguments mis en contexte, dans l’article qui suit.

Pourquoi l’Open Banking est-il l’avenir de la banque ?

Pour les grandes banques habituées à vendre des produits in house à des clients captifs, l’Open Banking est une révolution.

Pour Ronan Le Moal, 25 ans de carrière dans la banque dont la direction générale de Crédit Mutuel Arkéa, cette révolution est inéluctable. Selon lui, l’Open Banking est porté par quatre tendances de fond :

-

La crise de 2008 a sonné le glas des marges très confortables des banques. Elles doivent aujourd’hui réinventer leur modèle économique.

-

La crise a également cristallisé la défiance des consommateurs. Grâce à internet, les clients ont repris le pouvoir.

-

De nouveaux concurrents, les Fintechs, grignotent le marché des banques de toutes parts en répondant aux nouvelles attentes.

-

Enfin, la réglementation a ouvert une énorme brèche dans l’emprise des banques sur leurs clients.

En Europe, la réglementation joue un rôle très important dans l’ouverture des banques à la concurrence. La deuxième Directive sur les Services de Paiement (DSP2) oblige ainsi les banques à ouvrir l’accès aux données bancaires de leurs clients à des prestataires externes agréés, sous réserve du consentement du client et de la sécurisation de ces données.

La loi prévoit que cet accès doit être offert par le biais d’API (Application Programming Interface) conformes aux standards de l’internet. Grâce à ces standards, les entreprises peuvent faire interagir leurs applications sans modifier leurs systèmes informatiques respectifs. Par exemple, les marchands utilisent des API pour afficher leurs produits sur une marketplace en ligne.

L’Open Banking est donc une ouverture commerciale du marché bancaire supportée par l’évolution technologique vers des standards ouverts.

Pourquoi les données clients sont-elles un enjeu clé de la banque ouverte ?

Les banques ont toujours eu accès aux données les plus personnelles et confidentielles de leurs clients : leurs revenus, leurs dépenses, leur comportement d’épargne... Mais qu’en ont-elles fait ?

Comme le souligne Ronan Le Moal, les banques ont jusqu’ici utilisé ces données essentiellement dans une optique étroite de vente de produit. Elles ont analysé le risque pour vendre des crédits et la capacité d’épargne pour placer des livrets et des assurances vie.

Dans un monde où Google, Amazon et les autres GAFA utilisent les données des internautes pour non seulement comprendre, mais surtout prédire leur moindre mouvement, cette optique étroite n’est plus possible.

Les banques doivent donc sans tarder développer leur utilisation des données client et du partage de ces données avec un écosystème de partenaires choisi. Elles pourront ainsi fidéliser leurs clients par des expériences enrichies par les services de partenaires et personnalisées à partir de leurs données.

En tant que CEO de Gold Circle, Julien Mas fait partie de l’écosystème naissant des banques ouvertes. Gold Circle est en effet un prestataire de services d’information agréé au sens de la réglementation DSP2.

La jeune entreprise propose aux consommateurs d’autoriser l’accès à leurs données bancaires afin que des marques, approuvées par eux, puissent analyser leur comportement d’achat et leur proposer des services personnalisés.

En échange de l’accès à ses données, le consommateur reçoit une récompense ou un remboursement, par exemple de 3 % à 8 % de la valeur de ses achats. C’est ce que l’on appelle en anglais le cashback.

Ce service redonne au consommateur le contrôle sur ses données et, à partir de là, sur sa consommation. Il offre un nombre assez illimité d’opportunités de services de consommation intelligente tels qu'orienter sa consommation vers les entreprises responsables ou mesurer son empreinte carbone.

Quel est le principal atout des banques dans leur transition vers l’Open Banking ?

Les données transactionnelles sont un atout majeur des banques. Elles sont aujourd’hui contraintes de les partager. Cependant, comme le souligne Yannig Roth, les banques ont un deuxième atout considérable dans la transition vers l’Open Banking : la confiance des consommateurs.

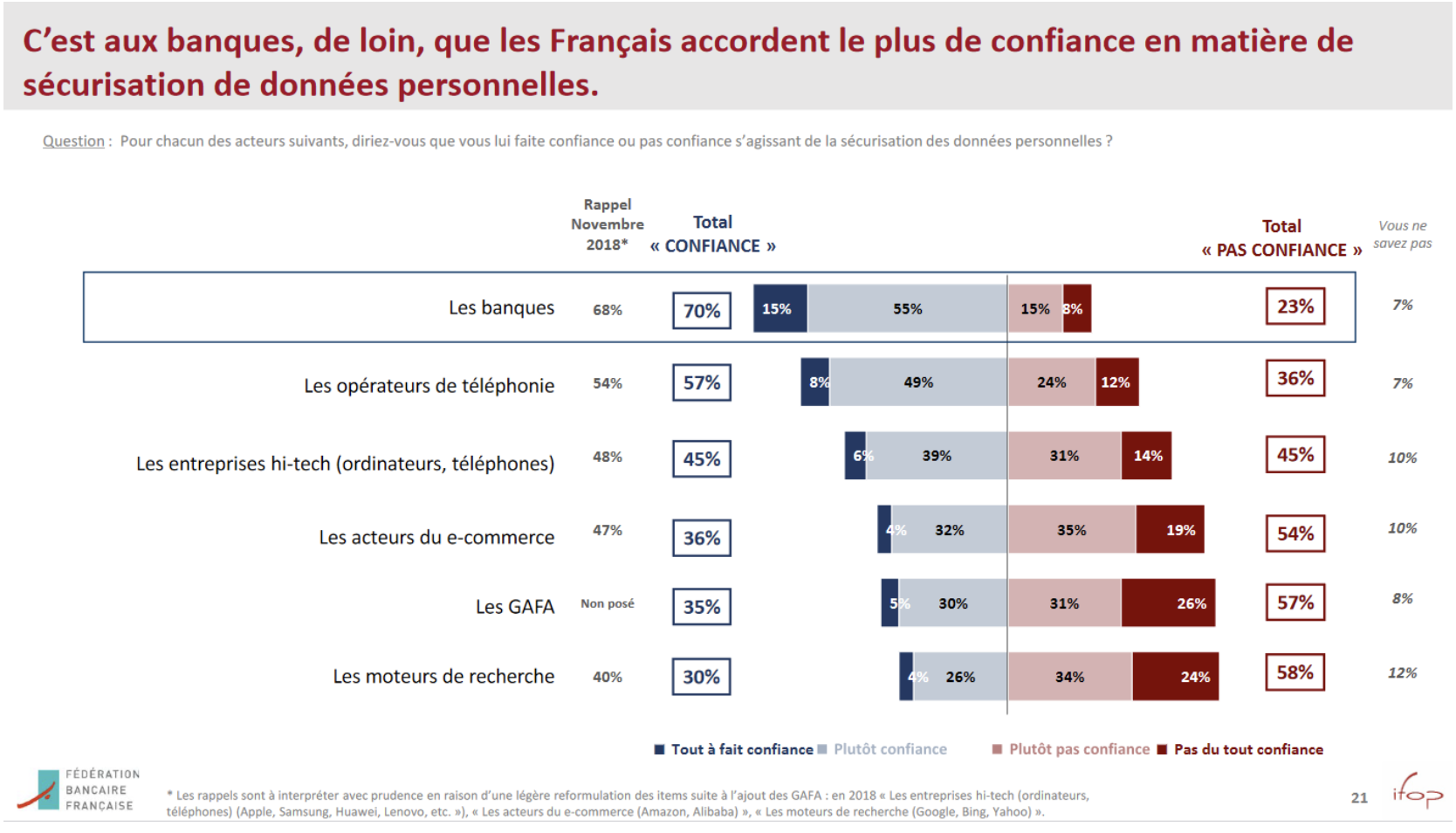

En effet, si les Français sont parfois méfiants envers le secteur bancaire en général, ils sont 88 % à faire confiance à leur banque. Et surtout, ce sont les banques auxquelles la plupart d’entre eux (70 %) accordent leur confiance pour la sécurité de leurs données personnelles, loin devant les opérateurs téléphoniques (57 %) et les GAFA auxquelles seulement 35 % font confiance.

Source : Les Français, leur banque, leurs attentes

Comment capitaliser sur cette confiance dans un monde de banque ouverte ? Comment convaincre les clients bancaires de partager leurs données à travers la plateforme bancaire ? Et comment garantir que ce consentement soit respecté dans l’écosystème de partenaires ?

Pour en savoir plus, regardez notre webinar "DSP2 & RGPD : Pourquoi placer le consentement au cœur de la relation-client bancaire ?"

De nombreuses lois encadrent aujourd’hui l’exploitation des données clients. La principale est le Règlement Général sur la Protection des Données (RGPD) qui restreint l’utilisation des données personnelles dans l’Union Européenne.

Le RGPD requiert, entre autres, la mise en place des modalités permettant aux personnes d’exercer leurs droits de contrôle sur l’utilisation de leurs données. Il met fin à certaines pratiques sauvages de pose de cookies et traceurs à l’insu des utilisateurs.

Le consentement client est devenu un impératif. Il a entraîné l’émergence de nouveaux acteurs spécialisés en système de gestion du consentement, Consent Management Platform (CMP) tels que Didomi.

Didomi organise la collecte, la transparence et le suivi des consentements et des préférences concernant le traitement de leurs données exprimés par les clients et prospects à travers tous les canaux de leur relation à l’entreprise.

Pour Didomi, comme pour les banques engagées dans la transition vers la banque ouverte, la gestion du consentement n’est pas seulement un impératif légal. C’est un moyen de créer de la valeur pour l’utilisateur par une exploitation des données conforme à ses souhaits et, par-là, de garder sa confiance.

Où en sont les banques dans leur transformation ?

Les banques évoluent vers l’Open Banking de façon plutôt contrainte et forcée. Elles demeurent encore souvent au stade de l’expérimentation, concrétisée, par exemple, par des coopérations avec des Fintechs dans le domaine des paiements ou de l’agrégation de comptes.

L’ouverture de la banque passe par des tâtonnements et des échecs. Elle requiert de lourds investissements dont le retour, comme le souligne Ronan Le Moal, n’est pas immédiat.

Cependant, les investissements dans la valorisation des données des clients et la gestion du consentement client paraissent dès à présent indispensables pour préserver deux atouts majeurs de la banque dans un monde de plus en plus ouvert.